时间:2025-05-22 关注公众号 来源:网络

在不同交易平台之间,USDT价格常因供需差异出现短期偏差。例如币安P2P市场低价买入USDT后,在现货市场以更高价格卖出,可实现单日1%-3%的稳定收益(参考文档2)。操作时需关注交易深度与手续费成本,建议选择日均成交量超百亿的头部平台,避免滑点风险。

案例:2023年4月某日,火币USDT/USDC报价0.995,同时OKX该对价格为1.002,跨平台套利空间达0.7%,扣除0.1%手续费后净收益约6%。

将USDT注入Uniswap、Curve等平台的流动性池,通过自动做市商机制(AMM)获取收益。以Curve为例,2024年其三池(DAI/USDC/USDT)年化收益率维持在4%-8%,配合平台发行的CRV代币奖励,综合年化可达15%以上。需注意无常损失风险,建议选择锚定资产比例接近1:1的池子。

通过BlockFi、Nexo等机构质押USDT获取利息,当前主流平台年化利率约4-6%。若结合杠杆操作,例如以USDT为抵押物借入BTC进行现货套利,可将资金利用率提升至3倍。但需严格控制质押率低于60%,避免极端行情下的清算风险。

针对东南亚及非洲新兴市场,提供USDT与当地法币的兑换服务。以尼日利亚为例,其本币奈拉近年贬值超60%,通过搭建OTC场外交易通道,可获得单笔1.5%-2.5%的手续费收入。需注意当地反洗钱法规,建议与合规清算机构合作降低合规风险。

随着中国数字人民币(e-CNY)试点扩大,USDT与e-CNY的汇兑价差在特定场景中出现套利机会。例如2024年深圳试点期间,部分商户因资金归集需求,接受USDT兑e-CNY时溢价达1.2%。此类机会需与实体商户建立深度合作,并搭建实时监控系统捕捉窗口期。

① 监管政策变动:如美联储加息周期中,USDT的美元存款收益可能受流动性紧缩影响;

② 极端行情脱锚:2022年UST崩盘事件警示需密切监测稳定币的赎回机制;

③ 智能合约漏洞:选择链上协议时优先采用经过CertiK审计的平台。

注:本文数据截止2025年5月,投资前建议通过CoinMarketCap等工具核对实时数据。

问题1:USDT商家主要通过哪些方式盈利?

USDT商家的盈利模式包括:

1. 手续费收入:在用户充值、提现或交易时收取固定或比例费用。

2. 波动交易:通过捕捉USDT市场价格波动(如短期溢价或折价),低价买入高价卖出获利。

3. 提供流动性:将USDT存入DeFi平台或流动性池,赚取交易手续费或平台奖励。

4. 借贷利息:向有资金需求的用户提供USDT贷款,并收取利息。

5. 跨境支付服务:利用USDT的稳定性和便捷性,作为跨境转账工具收取服务费。

问题2:如何利用USDT进行套利操作?

套利的核心是利用不同市场或平台间的价格差异:

1. P2P价差套利:在P2P平台以低价买入USDT(如人民币交易对低价),再到现货市场或高价P2P渠道卖出(如美元交易对高价)。

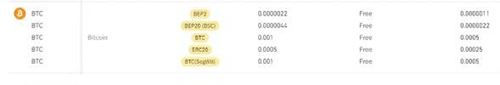

2. 跨平台价差:在交易所A低价买入,到交易所B高价卖出(需注意提现手续费是否压缩利润)。

3. 稳定币与法币波动:当USDT与美元实际汇率出现偏差时(如美元兑人民币中间价与P2P报价差异),通过换汇操作获利。

问题3:USDT发行方(如Tether)如何盈利?

USDT背后的公司(如Tether)通过以下方式盈利:

1. 资金池投资:用户充值的美元被集中管理,投资于低风险资产(如美国国债、货币基金),赚取利息差(2023年Q1财报显示该部分贡献超60%净利润)。

2. 发行手续费:发行USDT时可能收取少量费用。

3. 流动性支持:通过持有USDT的区块链网络收取手续费分成或质押奖励。

以上方法需注意合规风险及市场波动性,尤其套利需实时监控价格变动,避免因手续费或政策变化导致亏损。

下一篇:usdt搬砖赚佣金可以做吗